2022童装市场发展趋势分析 哪些细分品类值得挖掘?

-

2022-04-06 10:12 来源于:童装观察

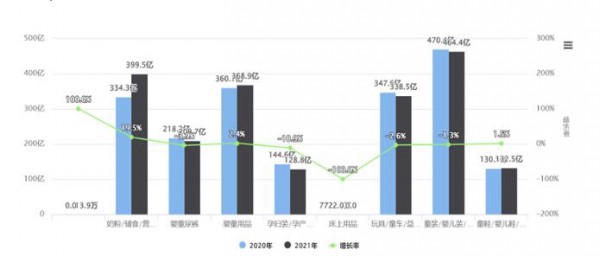

据ECdataway数据威最新数据显示:2021年,综合天猫、京东两个头部电商平台,母婴相关类目总汇线上销售额达2042.2亿,较去年同比增长1.8%。其中,童装/婴儿装/亲子装(以下简称童装)2021年总销售额为464.4亿,始终是母婴线上规模最大的类目,但较2020年降低1.3%;童鞋/婴儿鞋/亲子鞋(以下简称童鞋)为132.5亿,同比增加1.5%。

【图:母婴子行业规模和增速 图源:ECdataway】

童装细分品类增速明显 中大童市场广阔

从整个时尚服装产业生命周期的角度来看,相比较男装、女装、运动装等成人服装行业,童装行业仍处于高速成长的阶段,具有明显的市场需求增长快、成长空间大的发展特点。

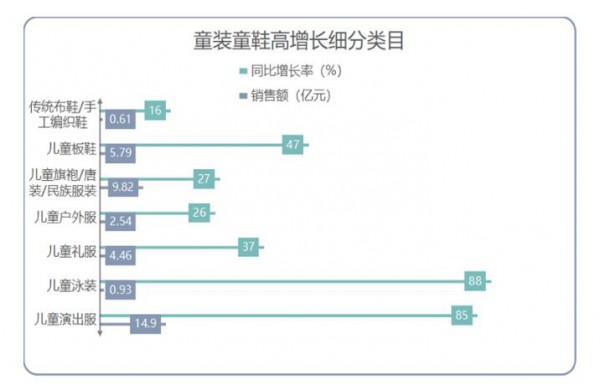

结合ECdataway数据威最新数据,2021年,在童装童鞋所有的子品类中,儿童泳装、儿童演出服、儿童板鞋占据了增速前三的位置,增长率达到88%、85%和47%,与婴儿步前鞋、爬服哈衣等品类相比,快速的增长率侧面反映了我国中大童市场的广阔发展空间,同时围绕宝宝不同穿着场景、不同年龄段的精细化需求不断爆发。

以新晋童装品牌幼岚为例,关注场景化的童装布局为其带来差异优势。从一开始简单的每日穿搭即“周一到周五日常装场景”,到后来针对具体的居家、入园、出行、运动4个场景推出系列服装,幼岚在童装场景化、细分化不断打开新思路。2021年9月,成立仅4年的幼岚,收获近亿元人民币A轮融资 。

场景化童装在保证孩子生活仪式感的同时,简化了父母为孩子日常搭配的流程;同时场景多元化也提高了孩子置换衣物的频率,产品更加高频触达消费者,让用户与品牌建立紧密的互动关系。场景化将是未来童装,乃至服装品牌发展的重要趋向。

行业集中度持续提升头部品牌增长乏力

相较成人装,童装时尚度要求低、功能性要求高,企业规模效应更明显,行业集中度预计将会持续提升。

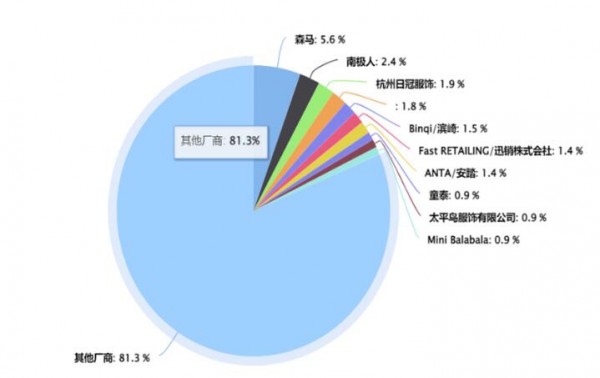

2021年,我国童装行业TOP10厂商份额占18.7%,CR3为10.8%,其中森马旗下balabala 2021年品牌市占率5.6%,仅领先第二名南极人3.2%。由此可见,我国童装市场仍表现为高度分散,童装企业规模普遍偏小,单个品牌的市场占有率和竞争力有限。

【图:子行业主要厂商概览 图源:ECdataway】

单个品牌规模虽小,但头部位置相对稳定,对比2020、2021年童装TOP10,巴拉巴拉、南极人、安踏、优衣库等一直名列前茅。

1月28日,浙江森马服饰股份有限公司发布2021年业绩报告,报告显示:2021年归母净利润15亿元,较2020年增长80%-92%。森马全年表现:童装强于成人装,线上强于线下,其中,成人服装业务较2019年恢复至80%左右,而童装业务同比2019年已略有增长。从2021年巴拉巴拉的线上表现来看,与上年相比业绩略有下滑,呈0.7的负增长态势,也可见对于头部品牌来说,如何打破增长天花板,是一个永恒的命题。

【图源:ECdataway】

此外,2021年线上TOP10品牌中,我们看到Mini Peace增幅最大,为14.2%,作为太平鸟集团旗下高速发展的童装品牌,近几年来Mini Peace可谓全渠道开花。据2021年8月30日太平鸟发布的2021年半年度报告:2021年1-6月,太平鸟营业收入50.1亿元,同比增长18.0 亿, 增幅55.9%,其中Mini Peace童装营业收入为6.0亿元,与上年同期相比上涨74.18%,高于太平鸟全品类平均增幅18.28%,门店数量较2020年增加34家。

Mini Peace 的飞跃发展得益于中高端童装需求的崛起,未来童装的高端化与时尚化的需求,会随着Z世代逐渐步入家庭生活和多孩政策的逐步贯彻而实现双向增长。

随着宏观经济疲软状态持续,童装行业优胜劣汰将会加剧,龙头企业凭借卓越的库存管理能力与渠道经营效率穿越下行周期,市占率将会进一步提升,进而使得行业集中度稳步提升。面向未来,童装企业的产品力、品牌力、渠道力、营销力、组织力、创新力以及强大供应链等硬实力都将应对更高要求。

-

童装市场新的增长点是什么 运动系列服饰成新宠

03-25

-

低、中、高端童装哪个发展会更好 童装市场趋势分析

03-18

-

中国童装市场的发展现状,预测2023年市场规模将达到4225亿元

02-21

-

童装市场快讯:HM童装进价25元卖150元 因产品不合格被罚3352.5元

02-10

-

童装市场细分品类增长明显 中大童市场广阔

02-06

- 搜产品

- 搜品牌

- 搜企业

- 行业 食品 服饰 寝居 用品 童车 孕妇 玩具 洗护 学习

-

大类

- 地区 北京 上海 重庆 天津 广东 河北 山西 辽宁 吉林