伊利VS蒙牛大混战,其他诸侯偷袭君临城?

-

2022-10-25 09:38 来源于:快速消费品精英俱乐部

2022年以来,已有十余家乳企扎堆披露上市计划,谋求加速融资、扩张规模、实现突围。这背后是中国乳业正在加速资本化。

妙可蓝多10月10日公告,蒙牛乳业拟发起部分要约收购。而蒙牛此前已通过定增、增持成为妙可蓝多控股股东,如今发起要约,加码并购之意跃然纸上。

除了蒙牛,伊利股份、君乐宝、光明乳业、中国飞鹤等乳业巨头均在加速并购运作,运作范围涵盖从上游奶源控制到下游渠道扩充,再到细分品类创新等各个方面。

近期,中国30余家上市乳企均已披露年中业绩。总体来看,2022年上半年,国内乳品行业集中度仍在不断提升,蒙牛和伊利作为第一梯队保持着巨大优势,但也露出了一些危机苗头;而中小乳企业绩和利润承压较大,还在苦苦突围中。

中小乳企能否实现对巨头的反超?中国乳业赛道格局会发生改变吗?

01

液奶巨头增速放缓

一直以来,伊利与蒙牛被公认为中国乳业的两大寡头。

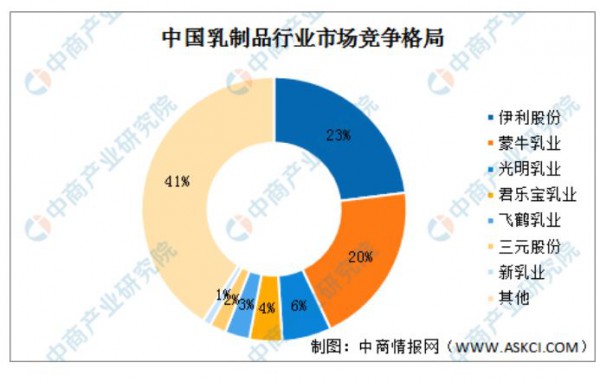

根据国家统计局数据,2021年,伊利和蒙牛的市占率分别为23%、20%,合计为43%,几乎占了半壁江山。而位列第三、四、五名的光明、君乐宝和飞鹤加起来才13%。

但如今,双雄称霸的局面在逐渐发生一些变化。

2022上半年,伊利实现总营收634.63亿元,蒙牛则实现总营收477.223亿元,比伊利少了157.41亿元,差距已从2021年的25%进一步拉开至33%。增速上,伊利今年上半年营收同比增长12.31%,而蒙牛同比上升仅有4%。产能上,截止2022年6月30日,伊利现有年产能为1478万吨,蒙牛为1274万吨。市值上,截至9月30日收盘,伊利总市值为2110.5亿元,蒙牛总市值为1115.24亿元,伊利几乎是蒙牛的两倍,领先超千亿元。

若未来增速不再提高,蒙牛与伊利的差距或将越来越大,中国乳业“一超多强”格局会愈发明显。

细分来看,两大巨头的营收业务主要分为液体乳(牛奶+酸奶)、奶粉及奶制品、冷饮以及其他。其中,液体乳业务都是各自最大的营收来源,伊利的液体乳业务营收占比将近七成,蒙牛占比则高达80%以上。

中报显示,伊利的液体乳业务实现营收428.92亿元,同比增长1.14%,市场份额较去年同期提高了0.1个百分点。蒙牛的液体乳业务营收则为396.7亿元,相比去年同期也仅微增了0.6%。

可以看到,这两家的液态奶业务虽然依旧稳居行业前二,但是增长速度较为缓慢。

伊利手握200亿级明星单品金典、安慕希、伊利纯牛奶,以及100亿级大单品优酸乳、10亿级单品舒化奶、谷粒多、QQ星等。其中,安慕希在酸奶市场份额达65%,稳居品类第一;金典作为有机品类白奶第一品牌,市场份额也保持行业第一。

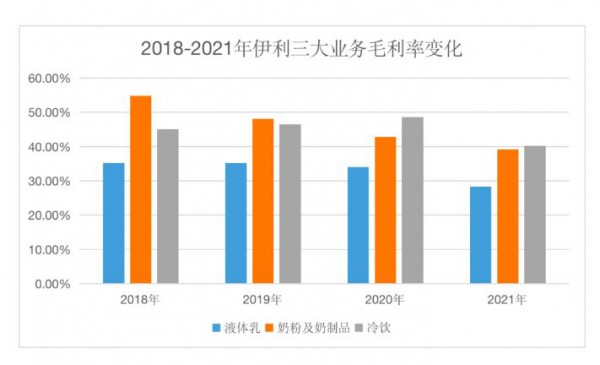

强品环绕,似乎“有恃无恐”,但分析历年财报可知,伊利液体乳业务的毛利率一直是三大业务中最低的,近年来一直维持在35%左右,但2021年却降到了30%以下,仅为28.33%。

对于蒙牛而言,则有特仑苏、纯甄、真果粒、优益C等明星产品与伊利对垒,其中特仑苏为全球乳业最大单品,在蒙牛众多产品中销量贡献第一、市场份额第一。

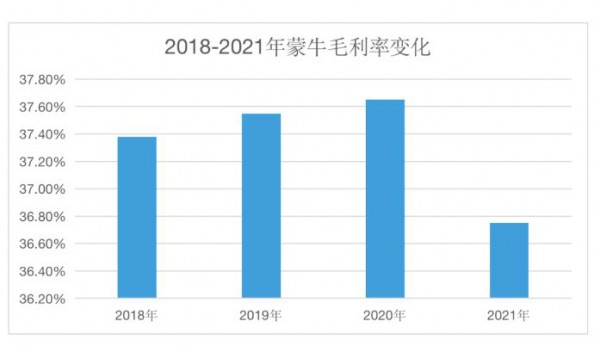

蒙牛虽未在财报中公布液体乳业务的毛利率,但从其高达八成以上的营收占比可以推测出,整体毛利率主要由液体乳业务所决定。财报数据显示,蒙牛毛利率也在2021年出现了下滑,可见其液体乳业务也遇到了发展瓶颈。

伊利表示,2025年至2026年有望提前实现原计划“2025年全球乳业前三、2030年全球乳业第一”的战略目标。但在目前总营收和净利润同比增速双双放缓的情况下,伊利若能如愿,或许更多的功劳要归于竞争对手的平庸表现。

02

伊利蒙牛多线厮杀

对于一家企业而言,营收偏科往往意味着较大的市场风险,一旦支柱业务增长乏力,将会对业绩造成巨大波动。蒙牛便是如此急,过于依赖液体乳这单一业务。

相比之下,伊利近年来在液体乳之外的多项业务上的表现要优异得多。

数据显示,2022上半年,伊利奶粉及奶制品业务实现营业收入120.71亿元,同比增长58.28%。其中,婴幼儿配方奶粉增速位居行业第一,零售额份额比去年同期提高了3.5个百分点;成人奶粉稳居细分市场第一,市场零售额份额比去年同期提高了1.3个百分点。此外,伊利还在加速母婴渠道布局,报告期内母婴渠道增长幅度超30%,保持行业第一。

不过,值得注意的是,2018年-2021年,伊利的奶粉及奶制品业务毛利率也呈逐年下降态势,2021年跌破40%。2022年是否会有所回升呢?

今年3月,伊利收购了澳优乳业,旗下拥有佳贝艾特和海普诺凯两大王牌产品,但西南证券等多家券商机构认为澳优并表后,会拉高其销售费用和管理费用,从而拉低伊利2022年财报的盈利水平。

而蒙牛却在奶粉业务表现很一般,自身并无奶粉业务线,主要靠持有了港股雅士利国际约51%的股份以及收购了澳洲奶粉品牌贝拉米,而雅士利国际2022上半年只录得18.9亿元的营收,加上贝拉米的贡献,蒙牛奶粉线的总营收18.94亿元,相比去年同期的25.47亿元萎缩了25.88%,整体营收占比仅为4%,为各大业务线最低。

为此,蒙牛有了想要私有化要约雅士利国际的念头。但是雅士利国际在2022年业绩表现不佳,营收同比下降12.53%,归母净亏损达1.59亿元,增幅高达460.29%。对于蒙牛来讲,雅士利国际注定是一个要填补的亏空,能否在蒙牛手中实现扭亏为盈,成为蒙牛的新增长极线,还有待观察。

不过,在奶酪业务上,蒙牛稍微扳回一局——在以奶酪为主的其他业务方面,蒙牛凭借旗下奶酪赛道龙头妙可蓝多实现收入22.6亿元,相比去年同期的9.1亿元,暴涨148.4%,奶酪品类及儿童奶酪棒单品全国市占率第一。相比之下,伊利的奶酪业务40%的增长有些逊色了。

最后,冷饮方面,伊利依旧比蒙牛表现突出,不仅连续28年蝉联中国冷饮销量榜首,2022上半年就已完成全年目标,收入72.95亿元,同比增长31.71%,增速行业第一,其中巧乐兹系列销售收入增速高达33.31%,成为冰淇淋第一品牌。蒙牛旗下随变、绿色心情、冰+、蒂兰圣雪等品牌虽然保持着稳定增长,但营收只有39.04亿元,约为伊利的一半,同比增速29.9%。

03

腰部地方乳企之困

在伊利与蒙牛两大巨头厮杀的战场上,难觅其他玩家身影,因为根本不在一个量级之内。

有媒体总结过2022年前三季度上市乳企总市值排行榜,可以看到,伊利与蒙牛都是千亿元级别,排名第三的中国飞鹤市值则直接断层至400-600亿元,妙可蓝多和光明乳业为100亿元级,新乳业和澳优则在2022第三季度掉出了百亿元梯队。

这些腰部乳企,要么业务过于单一,撑不起更大的盘子,如飞鹤主营奶粉、妙可蓝多主营奶酪;要么困于区域,难有伊利蒙牛辐射全国的能量。

其中值得一提的是市值位列第八的三元股份,作为北京地区乳业的扛把子,曾生产出了国内第一杯工业化生产的酸奶、第一块奶酪、第一盒早餐奶,一度与伊利、蒙牛比肩,如今却被拉开了不小的差距。

2022年上半年,三元股份的总营收为42.62亿元,不仅连伊利贡献最少的冷饮业务线都比不上,还较去年同期的45.65亿元减少了6.64%。归母扣非净利润更是跌破亿元大关,为9008万元,较去年同期的2.05亿元同比减少56.05%。

对比近年来提出的“2025年营收150亿元,扣非后净利润4.2亿元”的目标,着实有些遥远。

经营活动产生的现金流量净额为1亿元,比去年同期的4.44亿大幅减少了77.44%;毛利率方面,报告期内为26.85%,比去年同期29.55%下降了2.7个百分点。此外,公司加工企业实际产能仅为32万吨,与伊利蒙牛千万吨不可同日而语。

其中,液态奶作为三元主业,早已陷入疲态,近四个财年的毛利率分别为29.72%、29.02%、16.84%、20.13%,呈下降趋势。2022上半年液态奶贡献营收23.7亿元,同比涨幅仅有3.5%。

对于三元而言,营收和利润增长乏力的背后,是走不出北京地区的苦恼。

财报显示,2019-2021年,三元在北京地区的营收分别占其总营收的49.15%、51.81%、56.83%,呈稳步上升趋势。2022上半年,北京地区合同收入达25.71亿元,其他地区则为16.9亿元,各自占比分别为60.3%和39.7%。可以看到,北京地区的营收占比还在进一步提升。

在线上渠道,三元的表现也未能尽如人意,2019年至2021年,电商贡献的主营收入分别为5.12亿元、8.19亿元、10.05亿元,总营收占比分别为6.3%、11.2%、13.2%,稳定增长。但在2022上半年报告期内,电商分部收入4.41亿元,占比又跌落至10.4%。

三元如此不温不火的发展态势,难以吸引资本市场的关注。2021年中报发布后,再也没有券商对三元做过研报分析了。三元自2015年创下每股15.45元的历史高点后,便一路跌跌不休。截至10月11日收盘,三元仅报4.48元,总市值为67亿元。

为了改变这一局面,三元也曾效仿伊利和蒙牛,试图通过“买买买”来实现版图扩张,相继收购了湖南太子奶、艾莱发喜、法国公司Brassica Holdings和St Hubert等。2021年11月,三元又收购了首农畜牧46.3675%股权,以51%股权的持有份额成为控股股东。

但遗憾的是,这些收购标的未能给三元带来质的飞跃,有的反而成为了负担。

太子奶也曾是国内知名品牌,但加入三元后业绩日渐萎靡,2022上半年创造收入798.78万元,总营收占比仅有0.19%,较2021年同期的974.03万元下降了18%。St Hubert不仅给三元带来了16.63亿元的商誉,还有巨额负债,而贡献的利润连借款利息尚不能覆盖。首农畜牧2022年一季度首次并表,结果因饲料价格大幅上涨,导致首农畜牧成本上升,三元的一季度利润同比下滑42.72%,剔除后三元原有业务收入同比增长5.94%,归母净利润同比增长5.86%。

目前来看,只有艾莱发喜情况相对可观,其带来的冰淇淋业务已逐渐撑起了三元净利润的半壁江山,成为第二大业务。

财报显示,2021年冰淇淋业务的净利润为1.15亿元,占三元整体净利润的46.90%,同比高增185.62%。2022上半年实现营收9.17亿元,同比增长10.3%,总营收占比为21.7%。但是相比于伊利和蒙牛的冷饮业务,差距接近八倍,可谓天堑难越,在市场上毫无竞争力可言。

04

产品围剿与反围剿

三元的失意,在一定程度上反映出了中小乳企尴尬的处境——由于缺乏核心大单品,市场话语权逐渐旁落,一亩三分地上难有大作为。

伊利和蒙牛在每条业务线上都有拿得出手的明星单品,有些超级单品的单项业绩都可以碾压一些中小乳企。中小乳企想要突围,谈何容易。

光明曾打过一场漂亮的突围战——率先发明了常温酸奶品类,推出了莫斯利安品牌,一度突破伊利与蒙牛的封锁,2014年在酸奶市场中抢到了11.7%的市占率。然而,在伊利和蒙牛面前,胜利的果实保护不了多久。后两者凭借强大的品牌营销、渠道规模,各自推出了安慕希和纯甄,将莫斯利安挤了下去。2020年,莫斯利安的市占率仅剩3.6%。

虽然光明失利了,但越来越多的中小乳企前赴后继,试图在细分赛道创新突围,无论是羊奶、水牛奶、骆驼奶等小众奶品类创新,还是无添加、有机营养、A2牛、娟姗牛等概念创新,都在努力围剿巨头。

简爱、乐纯、认养一头牛等新兴品牌由此获得了不小市场声量。比如认养一头牛,成立才几年,就准备好了冲击IPO,2021年营收达到25亿元,直追成立数十年的老牌乳企三元。

只是,玩新概念、走高端路线,在伊利和蒙牛面前都算不上新鲜事。在早前,三元、辉山、光明、朝日唯品等品牌都已把娟姗奶摆上货架,而真正让“娟姗奶”走进消费者认知的,还是今年5月才推出的伊利。伊利通过大手笔营销,冠名《脱口秀大会5》《乘风破浪的姐姐3》等热门节目,让“金典娟姗A2有机纯牛奶”迅速出圈。

而且,在被巨头看中的赛道上,中小乳企免不了要面对两种命运——一是被干掉,二是被吞掉。

以近年的热门细分赛道奶酪市场为例,根据凯度消费者指数,在2021年中国奶酪品牌销售额中,妙可蓝多以30.8%的市场占有率位居第一;2022年上半年,妙可蓝多奶酪市场占有率达35.5%,奶酪棒市场占有率更超过40%。成绩如此喜人,其背后的真正老板却是蒙牛。蒙牛2021年全额参与了妙可蓝多30亿元定增项目,成为其单一第一大股东,近日还将部分要约收购,若完成,蒙牛对妙可蓝多持股将提升至35%。

目前来看,在伊利蒙牛的高压之下,唯一能有喘息机会的,就是低温奶市场。低温奶从奶源、运输、加工到销售,每个环节都要求极高、区域性很强,地方乳企会更具有本地优势。好比主打低温奶的三元,虽然整体营收乏力,但北京地区的收入一直呈上升态势。

打不过,也要活。随着消费者健康意识的提升和消费需求的细化,未来肯定还会有中小乳企不断参与巨头的围剿之战,伊利与蒙牛也会竭力反围剿来稳固市场地位。

这场战争或许永不停歇,但不断被激活的中国乳业市场会成为最大的赢家。

-

2岁女宝宝喝液态牛奶导致肾结石!婴幼儿配方奶粉才是宝宝最佳的选择!

10-22

-

蒙牛奶粉厚积薄发,刷新母乳研究新高度!

10-22

-

广西力求破解水牛奶业发展瓶颈 打造地方优势特色农业产业

10-14

-

该怎么去呵护宝宝娇嫩肌肤 鲸鱼泡泡角鲨烷婴儿牛奶沐浴油怎么样

上海蓓肤品牌管理有限公司 10-14

-

我国首个牛奶中未变性乳铁蛋白测定方法农业行业标准通过审定

10-14

- 搜产品

- 搜品牌

- 搜企业

- 行业 食品 服饰 寝居 用品 童车 孕妇 玩具 洗护 学习

-

大类

- 地区 北京 上海 重庆 天津 广东 河北 山西 辽宁 吉林